生きていると、急にお金が必要になる場面に遭遇します。

例えば、葬儀は急に連絡が来るものであり、予測困難ですよね。

そんな時、クレジットカードのショッピング枠の現金化を実行すれば、迅速・簡単に現金を確保できます。

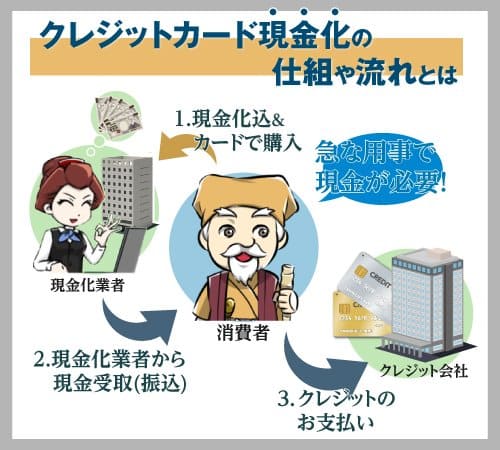

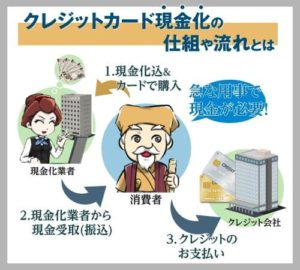

現金化とは、クレジットカードのショッピング枠を使って現金を手に入れる裏技的な行為です。

現金化を使って一時的に資金繰りが改善しても、根本的に収入が増えなければ再び支払いに追われます。

あらゆる手段を尽くしても経済状況が改善されない場合は、債務整理を視野に入れましょう。

債務整理には、自己破産などがあります。

自己破産は決して恥じではなく、生活を立て直すための正当な手段です。

なお、「クレジットカードの現金化を行うと、自己破産できなくなるのでは?」と心配になるかもしれません。

結論から述べると、クレジットカード現金化を実行していたとしても、自己破産は可能。

きちんと免責されます。

本記事では、

- クレジットカードで現金化しても債務整理できるか

- 弁護士に相談するお金がない場合の方法

- 債務整理の種類

- 債務整理の方法ごとの特徴や注意点

などについて、徹底解説します。

| プライムウォレット |

|---|

|

| 最大換金率98%! 15時以降も即日振込OK |

| 振り込みまで最短3分 公式サイトはこちら |

| マイクレジット |

|---|

|

| 最大換金率99%! カード事故0件 |

| 振り込みまで最短10分 公式サイトはこちら |

| トラストキャッシュ |

|---|

|

| 最大換金率99.5%! 少額でも高い換金率 |

| 振り込みまで最短15分 公式サイトはこちら |

破産法に規定されており、生活を立て直すために認められている正当な手段です。

本当に困ったときは、自己破産を検討しましょう。

きちんと免責されるので、一度弁護士に相談することをおすすめします。

クレジットカード現金化は債務整理できないって本当?

「クレジットカード現金化をすると、債務整理できない」とよく言われます。

でも決してそんなことはありません。

現金化は、クレジットカード規約等で禁止しています。

ですが法令には違反してないので、債務整理も可能です。

しかし自己破産だけは、破産法という法律に現金化が抵触。

認められない場合があるので注意が必要です。

クレジットカード現金化を実行した後でも自己破産は可能

クレジットカードのショッピング枠は、本来、商品やサービスの購入費用を支払うために存在します。

そのため、現金化目的で利用すれば、カード会社の利用規約に違反することになります。

利用規約に違反する使い方の後に自己破産をした場合、「免責不許可事由」(破産法252条1項各号に列挙された事由)に該当。

機械的に条文を読んで当てはめた場合、「免責されない」と考えるかもしれません。

しかし、実際は破産法252条の規定を根拠に、裁判官の裁量で幅広く免責が行われているので安心してください。

ただし、真摯に反省している態度・意思を示せば、裁判官の裁量で免責決定が出されるケースが殆どじゃな。

免責不許可になる事例

破産法252条1項では、免責不許可となる事由が列挙されています。

具体例を挙げると以下のようになります。

免責不許可になる事例

- クレジットカードのショッピング枠で購入した商品を現金化

- 収入に見合わない買い物や遊興といった浪費

- パチンコ、競馬、競輪などのギャンブル

- 株取引、FX取引、先物取引、仮想通貨取引

ただし、これらの行為も程度問題です。

少額の株式の現物取引を行ったからと言って、必ずしも免責不許可になるわけではありません。

信用取引など、極めてリスクの高い売買を行って「射幸行為」とみなされた場合に問題となります。

クレジットカード現金化は、免責不許可事由に該当しています。

でも実際には、殆どのケースで裁判官の「裁量」によって免責されています。

クレジットカード現金化が免責不許可にならない理由

破産法252条1項では、クレジットカードの現金化も免責不許可事由に該当します。

しかし、破産法252条2項では、以下のように規定されています。

破産法252条2項

「前項の規定にかかわらず、同項各号に掲げる事由のいずれかに該当する場合であっても、裁判所は、破産手続開始の決定に至った経緯その他一切の事情を考慮して免責を許可することが相当であると認めるときは、免責許可の決定をすることができる。」

つまり、免責不許可事由があっても、裁判官の「裁量」で免責が可能なんです。

クレジットカードの現金化を実行した場合は、「反省の意」を示すことで、免責されるケースが殆どなので安心してください。

クレジットカード現金化を行っていたとしても、裁判官の裁量で免責が認められるケースが殆どです。

まずは弁護士に相談してみることをおすすめします。

クレジットカード現金化実行後に自己破産する場合は弁護士に相談すべき

詳しくは後述しますが、クレジットカードの現金化を実行した後で自己破産を行う場合、

- 異時廃止

- 裁判官の裁量

で免責決定が出される可能性があります。

だから本人訴訟ではなく、経験豊富な弁護士に依頼するのがおすすめです。

ただ、相談したくても「弁護士に依頼するための費用を用意できない」と悩んでいるかも。

資産や収入が一定以下の場合、法テラス(日本司法支援センター)を利用して相談できます。

条件は、

- 収入要件を満たす

- 資産要件を満たす

となります。

世帯人数や居住地によって異なるので、具体的な条件を一概には言えません。

でも単身世帯の場合、

- 収入要件:月収20万200円以下

- 資産要件:180万円以下

と定められています。

自己破産を検討するほどの状況であれば、適合する可能性が高いはず。

法テラスでは、3回まで無料で弁護士に相談可能です。

ただし、実際に依頼して書面の作成などをしてもらう場合は、弁護士費用は無料ではありません。

法テラスが立て替える形になります。

かかった費用を後で償還(返済)しなければならない点に注意してください。

クレジットカードの現金化を実行してしまっている場合は、免責不許可事由に該当。

自分自身で破産手続きをするのではなく、弁護士に依頼することをおすすめします。

債務整理は3種類!特徴をつかんで最適な方法を選ぶことが大事

債務整理には以下の3種類があり、それぞれ細かな違いがあります。

- 任意整理

- 個人再生

- 自己破産

状況によって対処が変わってくるので1つずつ詳しく解説していきます。

ただし「どの債務整理にするか」が非常に大事じゃ。

任意整理とは?その特徴を徹底解説

任意整理とは、金融機関ごとに借金を現在の利息制限法の上限金利に引き下げて計算し借金を減額。

その後、原則として金利をカット、元本のみを3~7年かけて支払う債務整理の方法です。

弁護士、司法書士が債務者の代理人として、各金融機関と交渉を行います。

だから手数料が発生します。

任意整理をすることで、基本的に利息が免除されます。

返済の遅れによる遅延損害金等もなくなり、元本のみの返済に。

毎月の負担が大きく軽減されます。

債権者側(金融機関など)としても、利息収入はなくなるものの、元本は返済されます。

貸し倒れリスク回避のメリットがあるため、比較的合意になりやすい債務整理の方法です。

しかし、弁護士、司法書士への手数料負担が大きいことがデメリット。

手数料の捻出が厳しいようであれば、

- 市役所などで行われている法律無料相談

- 法テラス

などの活用がおすすめです。

弁護士や司法書士を通さずに、任意整理をすることも可能。

ですが、債権者である金融機関が交渉に応じないケースが多いようです。

その場合は、簡易裁判所を通して交渉する特定調停を利用すると良いでしょう。

弁護士資格を持つ調停委員が仲介人となり、費用は非常に少なく済みます。

個人再生や自己破産は、全ての借金が対象となります。

でも任意整理は、特定の借金のみを対象にできるのも特徴ですね。

要注意!任意整理ができないケース!

任意整理前に延滞している借金がある場合、任意整理ができない可能性があるから気を付けましょう。

延滞中の債務者に対して、債権者である金融機関は、法的手段である強制執行ができます。

実際には延滞後に支払い督促を行い、それでも返済されない場合に強制執行となります。

でも中には2カ月延滞で強制執行に踏み切り、給与を差し押さえる金融機関も。

強制執行を止めるには、

- 特定調停

- 個人再生

- 自己破産

の手続きが必要になります。

つまり、強制執行されると、任意整理ができなくなってしまいます。

そもそも任意整理に消極的な金融機関もあり、交渉失敗に終わることも十分にありえます。

思ったよりも毎月の返済額が減らなかった、ということも十分にあり得ますね。

クレジットカード現金化後に任意整理をする上での注意点は?

任意整理の場合、債権者である金融機関は利息収入がなくなるものの、元本は返済されます。

だから仮にクレジットカード現金化が金融機関にばれていても、交渉してもらえることが多いようです。

ただし、依頼する弁護士、司法書士に現金化の事実を伝えないのは、交渉上で不利にしかなりません。

必ずクレジットカード現金化の事実は、伝えましょう。

現金化の有無に関わらず、任意整理後の返済が2回以上延滞すると和解契約破棄となり、一括返済を求められます。

1回目の延滞では、事前連絡で許してもらえる可能性が高いようです。

でも計画通りに返済できないこと自体が問題。

任意整理後には、資金ショートを起こさない返済計画をしっかりと立て、計画に沿った返済を続けましょう。

任意整理直前の現金化など、債権者に悪質と判断されると交渉が難しくなるので、注意が必要ですよ。

個人再生とは?その特徴を徹底解説

個人再生とは、民事再生法を個人に適用したものです。

裁判所に借金返済が困難であることを申し立て。

長くても5年程度で完済する再建計画を立てる。

といった流れで、借金を減額してもらう債務整理の方法です。

個人再生では、利息の免除に加え、借金そのものが最大で5分の1にまで減額されるのが特徴。

大幅な返済額軽減効果が見込めます。

- 任意整理では返済の目処が立ちそうにないほど債務額が大きい

- 保険外交員など仕事柄自己破産ができない場合

などに個人再生をすることが多いようです。

自己破産と違って、住宅や車などの資産は処分対象とならない点も個人再生のメリットです。

でも住宅ローンは返済を続ければ、対象から外して良いと民事再生法の住宅資金特別条項で定められています。

個人再生は認められないことが?!財産隠しは厳禁!

個人再生では、所有財産が多いほど、弁済金額が大きくなります。

債務額を少しでも減らすため、故意に財産を他人名義に移すなどの財産隠しは、個人再生不認可となる原因に。

さらに詐欺再生罪として、刑罰を受ける可能性もあります。

だから財産隠しは、決してしないこと。

財産隠し以外でも、

- 継続的な収入がない

- 再建計画自体に無理がある

と裁判所が判断した場合などは、個人再生が認められないことがあります。

また、個人再生では、約半年間着実に返済が続けられるかの履行テストが行われます。

履行テストでは、返済計画の金額を裁判所が用意した口座に振り込みます。

途中で振り込みができなくなると、不認可になる可能性が高くなります。

それが他の借金の返済に影響すると判断されて、不認可になる可能性が高いです。

クレジットカード現金化後に個人再生をする上での注意点は?

個人再生の場合、借金の原因は問われません。

だからクレジットカード現金化が、問題となることもありません。

ただ、任意整理の場合と同様、個人再生の手続きは弁護士、司法書士に依頼することになります。

クレジットカード現金化の事実は、正直に伝えておきましょう。

個人再生後に返済ができなくなった場合、再生計画は取り消しに。

個人再生前の状態に戻ります。

ただし、やむを得ない事情がある場合に限り、返済計画を最大2年間延長できます。

また既に4分の3を支払っている場合、一定条件をクリアすれば、残りの4分の1は免除され完済となります。

一定の条件とは、どういったものですか?

ハードシップ免責をわかりやすく説明すると、

- 本人の責任ではない事情で返済が困難な状況

- 自己破産で配当される財産相当額よりも多い金額を返済している

などが条件。

また、この免責をうけると、7年間自己破産できないなどのデメリットがあります。

自己破産とは?その特徴を徹底解説

自己破産とは、今抱えている借金全ての返済義務を免除する債務整理の方法です。

一定以上の資産は、処分対象になります。

自己破産は、財産と負債を一旦精算する手続きとも取れます。

継続して返済が困難であれば、誰でも自己破産の手続きができます。

- 同時廃止

- 少額管財

- 管財事件

のいずれかになり、その後の流れが違います。

一定以上の資産がない場合は、「同時廃止」に該当。

自己破産の申し立てと同時に、裁判官と面接を行います。

そこで自己破産に至った経緯や資産状況をヒアリング。

ヒアリングに問題がなければ、無事「破産手続開始決定・同時廃止決定」が裁判所から出され、後日免責審尋と言われる面接を行います。

免責審尋は、裁判所が免責の可否を決定する面接です。

裁判所によっては、行われないケースもあるようです。

免責審尋で問題なしと裁判所が判断すると、免責許可となります。

一定の資産がある場合の自己破産は、「少額管財」もしくは「管財事件」となります。

破産手続開始決定後、破産管財人と面接をします。

その後、債権者に

- 自己破産に至った経緯

- 所有資産処分による配当の見込み

を報告する債権者集会を開催。

そして所有資産を処分、債権者へ配当を支払います。

免責審尋はその後になるため、かなりの時間がかかります。

また、自己破産のデメリットとして、申し立てをしてから免責許可までの間、

- 会計士や弁護士などの士業

- 保険外交員

など、一定の職業にはつけません。

例えば収入が少なく、ギリギリで生活しているなら、借金が少額でも自己破産の申し立てをした方が良いでしょう。

クレジットカード現金化は自己破産ができなくなる!?

自己破産を申し立てても、必ず免責が下りるわけではありません。

既に詳しく解説しましたが、理由はクレジットカード現金化が免責不許可事由に該当するから。

もし自己破産ができなかった場合、基本的には元の借金生活に戻ることに。

でも即時抗告で裁判所の決定に不服を申し立て、再審査を求められます。

裁量免責を受けるためにも、二度とクレジットカード現金化はしないという姿勢で面接に臨むことが大事です。

弁護士も裁量免責を受けるため、意見を述べてくれる強い味方です。

弁護士との信頼関係も大事ですよ。

クレジットカード現金化後に自己破産をする上での注意点は?

クレジットカード現金化の事実があると、免責不許可事由に該当。

自己破産のハードルは高くなります。

クレジットカード現金化は、自己破産申し立ての際、提出書類に有無の質問があるだけのようです。

実際にクレジットカードの使用履歴などを別途資料提出しません。

つまり現金化の有無の質問で「ない」と答えれば、そのまま発覚せずに自己破産できる可能性はあります。

しかし、面接等でボロを出さずに答えないと、却って疑われることも。

最悪の場合、現金化の事実を隠していたことが発覚。

自己破産できなくなくことも十分に考えられます。

虚偽説明も免責不許可事由に当てはまります。

嘘でやり過ごすよりも、正直に現金化のことを話し、好印象を持ってもらうことで裁量免責を受けるようにしましょう。

破産管財人は、資産の処分よりも、債務者の姿勢をチェックする役割が大きいのです。

管財人が提出する報告書は、裁量免責の決定に大きな影響を与えます。

債務整理で借金苦から脱出!ただしデメリットもある

債務整理で、借金の返済督促に怯える毎日から抜け出せ、健全な生活に戻れます。

しかし、自己破産以外は、借金がなくなるわけではありません。

言わば、借金や利息を減免することで、再スタートできる機会が与えられる制度です。

だから債務整理には、すごいメリットの多い制度のように聞こえます。

でも当然デメリットはあります。

債務整理のデメリット1:新たな借り入れが困難になる

債務整理をすると、個人信用情報機関、いわゆるブラックリストに事故情報が載ります。

だから新たな借金ができなくなってしまう可能性が。

ブラックリストに事故情報が載る期間は、個人信用情報機関によって異なります。

- 債務整理・個人再生:5年

- 自己破産:5~10年

となっており、この期間はクレジットカード会社を含む、どの金融機関からも借り入れが困難になります。

- 携帯電話の新規契約・割賦払いでの機種変更

- アパートなどの賃貸物件の新規契約

などもできなくなる可能性があります。

これらは個人信用情報機関のデータを元に、契約の可否を決定する場合があるんです。

事故情報が載っている期間は、契約ができない可能性が高くなります。

突然の出費にも、対応できなくなりそうですね。

今後は突発的な支出にも、自己資金で対応できるようになる必要がありますね。

でも携帯電話の割賦払いでの機種変更ができなくなる方が、生活に密着している分不便さを強く感じると思いますよ。

債務整理のデメリット2:連帯保証人に請求が行く

連帯保証人を付けて、借り入れしている場合があります。

債務者本人が債務整理すると、連帯保証人に一括返済請求が行きます。

つまり、債務整理により、連帯保証人に迷惑をかけることになります。

債務整理をする場合は、必ず事前に連帯保証人に相談しましょう。

クレジットカードと債務整理・自己破産に関するよくある質問

- Q.自己破産をしたら、クレジットカードで購入してまだ実際の支払いを終えていない商品はどうなりますか?

- A.支払いを済ませるまで、所有権が信販会社に移る場合が多いです。

信販会社に所有権があるため、商品を売却・処分が可能。

自己破産後に支払いの完了していない商品は、処分される場合がほとんどです。 - Q.自己破産をしたらクレジットカードは作れませんか?

- A.いいえ、作成可能です。

自己破産後すぐの作成は、もちろん難しくなります。

ですが5年ほど待てば、作成できるといわれています。

その際は、キャッシング枠のない、限度額が低い設定で申し込みをするのがよいでしょう。なお、クレジットカード会社内でブラックリストに登録されている場合は、何年経っても作成できないので注意が必要です。

- Q.自己破産をすると、クレジットカード現金化はバレますか?

- A.バレてしまう可能性が非常に高いです。

自己破産では、数々の調査が行われます。

調査対象は、取引のあったカード会社にまで及びます。特にクレジットカードのショッピング枠の利用履歴は、細かく調査されることが多い部分。

現金化を隠すのは不可能に近いでしょう。 - Q.クレジットカード現金化をしたら自己破産ができないのは本当ですか?

- A.一概にできないとは言えません。

自己破産以外の債務整理については、基本的に影響はありません。ただ、クレジットカードの現金化は、破産法252条1項の「免責不許可事由」に該当します。

そのため、過去に行っていたことは、間違いなく不利な要因として働きます。ですが、破産法252条2項により、裁判官の裁量で免責が可能です。

もし自己破産を検討しているなら、弁護士への相談をおすすします。

クレジットカード現金化をしても債務整理は可能

クレジットカード現金化などを利用していて、返済が苦しくなったときには、

- 任意整理

- 個人再生

- 自己破産

と、3種類の債務整理の方法があります。

ただ、クレジットカード現金化は、規約違反です。

その後ろめたさから、隠せるものなら隠して債務整理をしたい、と考えるかも。

特に自己破産については、破産法が関係します。

だから「現金化してるから自己破産できない」などと聞いたことがあり、諦めたくなるかも。

だけどクレジットカードのショッピング枠を現金化していても、自己破産は可能です。

免責についても、裁判官の裁量で認められるので安心してください。

そもそも隠したまま債務整理をすることに何一つ良いことはありません。

本当に困った場合は、弁護士や司法書士に相談して生活を再建しましょう。

そしてスムーズな債務整理をきっかけに、借金に追われない生活を送ってください。

なお、弁護士費用を自力で用意できないなら、法テラス(日本司法支援センター)などを利用しましょう。

できるだけ自分自身での手続きは避け、経験豊富な弁護士に任せるのがおすすめです。

本記事が、クレジットカードのショッピング枠を現金化した後に債務整理を検討している方のお役に立つことができれば幸いです。

まとめ

- 債務整理の方法は3種類

- クレジットカードで現金化していても債務整理は可能

- 自己破産は、裁判官の裁量で幅広く免責が行われている

- 自己破産する場合は、弁護士に相談すべき