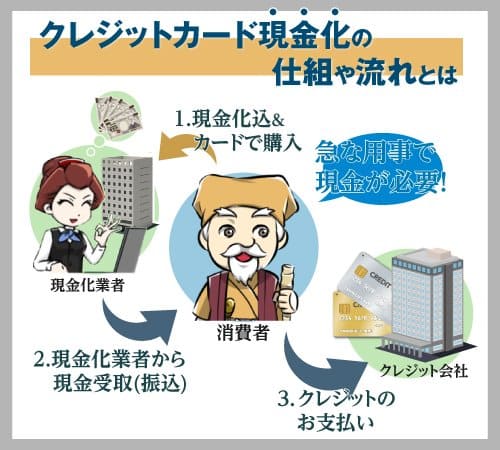

現金化後払いやスマホ決済の現金化などは手元に来るお金がそこまで多くありません。

金融ブラック状態に陥っている人にとっては、何とかクレジットカードを1枚欲しいと考えて審査なしのクレジットカード情報を探そうとします。

しかし、日本国内で発行されているクレジットカードは、個人の与信力を基にした会員制のクレジットカードとなるので審査が必ず必要です。

ではクレジットカードの審査について詳しく見ていきましょう。

クレジットカードの審査の流れ

クレジットカードは発行会社から貸与されて使うカードとなるので、券面に本人の名前が書いてあっても所有権は発行会社にある点を忘れてはなりません。

所有権者がクレジットカードの管理権を持つので、いつでも利用可能額の増減だけでなく利用停止措置や強制解約まで行えます。

誰に対してもクレジットカードを発行することは無く、日本国内の全ての信販会社や銀行では独自のクレジットカード審査に通過した人に対してのみクレジットカードを発行しているわけです。

クレジットカード審査には、主に3段階あるのでどのような審査が行われているのか流れを知るだけでも、うっかりミスによる審査落ちを防げます。

最初のクレジットカード審査はスコアリングによる足切り

クレジットカードの申し込みを行うと、最初に行われる審査はスコアリング審査と呼ばれるものとなります。

同じ信販会社や銀行が発行するクレジットカードであっても、カードブランドにより会員の属性を変えているので、ステータスカード・ゴールドカード・一般カードといったカードごとに加入審査条件が異なります。

申し込み全てに対して人の手を介した目視検査を行うことは、人件費の無駄遣いとなりやすいので最初に申込時に記入した個人情報から読み取れる情報を数値化して一定スコア以上に達した人のみを目視検査に回すわけです。

各クレジットカード会社によりスコアリング審査に使われる項目は異なりますが、

- 年齢

- 年収

- 勤続年数

- 雇用形態

- 居住形態

- 他社借入件数

- 他社借入額

といった項目に点数を付けて合計スコアを出します。

クレジットカードごとに設定した足切りライン以上のスコアを出した申込者のみ、スコアリング審査合格とするので申込み総数のうち何割かをふるいにかけるわけです。

個人信用情報機関へ信用情報照会を行い答え合わせ

スコアリング審査を通過した申込者に対して、本人確認連絡を行った上で申し込み意思確認の上、個人信用情報機関へ信用情報照会を行います。

信販会社ならばCIC・銀行ならばJBAに加盟しているので、原則として加盟している個人信用情報機関へ申込者に関する与信情報を照会して、申込時に記載されている内容に相違が無いか確認する流れです。

他社との契約情報や他社へ届け出ている勤務先情報についても個人信用情報機関へ掲載されているので、届け出忘れが発生している場合には届け出に問題ありという判断がされかねません。

また、金融事故や他社に61日以上または3ヶ月以上の延滞状態となっている場合には、金融事故情報として異動情報が掲載され、クレジットカードの審査に落ちます。

金融事故を起こしていなければ、申込時の内容に相違無ければ審査対象となるので、いかに申込時に記載する情報が大切か分かるはずです。

勤務先への在籍確認電話が済めばクレジットカード審査に通過する

基本的な審査が終わった段階で勤務先への在籍確認電話を行うことにより、少なくとも現在届け出した勤務先へ勤務していることを確認します。

在籍確認電話がかけられる段階まで進めば、最終的な目視チェックは入るものの審査に通過していると考えて良いです。

クレジットカードに審査なしで持てるはカードは無い

クレジットカードの審査に対して不安に思う心当たりがある人の場合には、審査なしで保有できるクレジットカードが無いかと探す人が少なくありません。

しかし、審査なしで持てるクレジットカードは、厳密にはクレジットカードではなくクレジットカード決済システムが使用可能なデビットカードやプリペイドカードというケースが多いです。

なぜなら、日本国内ではクレジットカードは信販会社や銀行が発行する与信力に基づく無担保会員制立て替え払いサービスですが、海外ではクレジットカード決済できるものを広い意味でのクレジットカードと考えている所が多いからです。

クレジットカードに審査が必要な理由

クレジットカードに審査が必要となるのは、不動産担保ローンや質屋とは異なりクレジットカードの利用に際して担保の提供が原則として不要となっているからです。

つまり、担保が提供されていれば本来クレジットカードに審査はさほど必要ないと考えられるので、海外では預託金制度付きのクレジットカードが多く商品化されています。

審査なしと称するクレジットカードはデビットカード

日本国内で審査なしと称するクレジットカードとして宣伝されているタイプは、詳しく確認してみるとクレジットカード決済システムを利用できるデビットカードです。

銀行預金残高と連動している銀行が発行するデビットカードは、預金口座に預け入れしている金額を即座に引き落とすことが出来るので、即時払いのクレジットカードと考えられなくもありません。

隣国の中華人民共和国では、クレジットカードといえばクレジットカード決済が使えるデビットカードのことを指すので、あながち間違いとは言えないものの日本国内でクレジットカードという時の意味とは違います。

日本国内では、デビットカードは本来J-Debitのことを指しているので、混同を避けるためにクレジットカードは信販会社または銀行が審査の上で発行する与信力に基づき立て替え払い出来るタイプのカードに限定しているわけです。

クレジットカード決済システムを利用できるプリペイドカードが増えている

クレジットカード決済システムを利用可能なカードには、国際決済ブランドを採用したプリペイドカードが各種登場しています。

大手携帯電話会社各社が発行しているdプリペイドカードやau Walletカードなどが該当しますが、Line Payカードやバンドルカードといった他のシステムとの連動型も登場しているので混同しないように注意が必要です。

限り無く審査なしに近いクレジットカードが新たに登場

日本国内で発行されているクレジットカードは、審査なしというタイプは存在しませんが、限りなく審査なしに近いクレジットカードが近年登場しています。

アメリカなどのクレジットカード先進国では一般的な、信販会社に預託金を預けておき預託金の範囲内で利用可能なクレジットカードです。

海外で取り入れられているクレジットカード審査なしに近いデポジット型クレジットカードが登場

海外で数多く発行されているクレジットカードの中には、デポジット型クレジットカードと呼ばれる信販会社へ預けた預託金がそのまま利用限度額となるタイプのクレジットカードがあります。

日本国内では2019年より新たにライフマスターカード(dp)が登場しています。

一般カードは10万円の預託金と5,000円(税抜)の年会費をクレジットカード到着時に代金引換払いで支払うことにより、預託金という担保付きのクレジットカードとして利用可能です。

- 自己破産から2年程度経過している状態の人であっても発行出来ているという口コミが多いことから、個人信用情報機関に金融事故情報が掲載されていても預託金を預けることによりライフカードでブラックとなっていない限りは審査に通るほど基準を引き下げていることが分かります。

- また、年会費が10,000円(税抜)と高くなりますが、ゴールドカードタイプも登場しているので預託金20万円以上預けることが出来るなら審査に不安があってもクレジットカードを持つことが可能です。

預託金と年会費の額により利用限度額が変わる

元々は海外でセキュアカードとして募集されることが多いデポジット型クレジットカードは、預託金と年会費の額により利用限度額が変わるという特徴があります。

一般的なクレジットカードは有効期間が5年間ですが、デポジット型クレジットカードの場合には実質的な審査なしに近いほど緩やかな審査基準となっているため、預託金を多く預ければ利用限度額も高くなる仕組みです。

2年間という短い有効期間は、その間にクレジットヒストリーを積み上げて、預託金が必要ないクレジットカードを持てるようになってもらうという意味合いがあります。

クレジットカードは会員制なために審査が必要

日本国内で発行されるクレジットカードは、会員制かつ立て替え払いが前提となるので、審査なしということはあり得ません。

近年発行が開始されたデポジット型クレジットカードであっても、緩やかな審査が必要になることから分かるように、審査なしのクレジットカードという場合にはデビットカードのことを指しているると考えて良いです。

- 日本国内で発行されるクレジットカードは会員制なために審査が必要

- 審査なしと称するクレジットカードはデビットカード

- クレジットカード決済システムを利用できるプリペイドカードが増えている

- クレジットカード審査なしに近いデポジット型クレジットカードが登場